Хеджирование в бинарных опционах

Каждый инвестор, который работает в сфере трейдинга контрактами, без минуты размышления, скажет, что действительно хеджирование — важный и неотъемлемый элемент торговли на финансовом рынке. Поэтому начинающему спекулянту предстоит изучить этот подход на самом старте работы в данной отрасли. Если вы поставили за цель стабильно завершать сделки, и увеличивать размер торгового счета, тогда нужно детально ознакомиться с содержанием данной статьи.

Что такое страховка контрактов?

И так первым делом изучим терминологию, как и требуется трейдерам при знакомстве с новыми тематиками. Так вот, хеджирование – это страховка открыть операций. Напомним, что данный метод способен снизить как риски, так и доходность.

Виды страховки сделок

Существует шесть типов страховых операций, но далеко не каждый задействуется в бинарном трейдинге. В большинстве случаев они применяются на фьючерсных рынках, в результате этого факта, рассматривать все существующие варианты страховки не будем.

Классика хеджирования опционами, более известная как чистый вид. Суть данного типа страховки основывается на начале работы с двумя противоположными позициями на рынке.

Представим, что трейдер думает, что стоимость серебра вырастит, но фундаментальный анализ говорит совсем о противоположном, что будет наблюдаться снижение котировок. Основываясь на этой информации, спекулянт открывает сразу две сделки.

Частичное страхование депозита или же полное задействуется на рынке фьючерсов на полную сумму операции и полностью исключает убытки. Соответственно если речь идет о частичном страховании, тогда покрывается только доля операции.

Селективный вид страховки, суть данного метода сводиться к тому, что операции отличаются по объему и времени завершения. Перекрестная страховка сделка заключается, основываясь не на базовом торговом активе, а на другом финансовом инструменте. Теперь переходим к рассмотрению стратегий хеджирования опционами.

Тактика страховки при работе с бинарными контрактами

Выше перед вами описаны виды страховка, которые задействуются на фьючерсных и прочих рынках. При этом задействовать их в процессе торговли опционами сложно, или же в целом не реально. Поэтому попробует подобрать оптимальные подходы для страховки операций.

Нюансы использования метода Мартингейла

Перед вами один из самых спорных подходов в сфере трейдинга опционами, поскольку есть инвесторы, которые намерены придерживаться его, и даже больше рекомендуют этот способ. Но, также существует группа спекулянтов противников этого метода.

В целом работать по подходу Мартингейла реально, но это можно делать только в случае если у инвестора присутствует весьма эффективный метод анализа рынка. Открывать операции нужно не пальцем в небо, предстоит понимать, что работать действительно нужно отталкиваясь от стратегии. В противном случае, Мартингейла только ускорит процесс слива торгового счета.

Когда трейдер может подобрать действительно грамотный анализ рынка, плюс задействует Мартингейла, можно рассчитывать на снижение рисков, но не полное избавление от них.

Суть трейдинга на основе этого подхода сводится к тому, что после каждой убыточной операции, дальнейший опцион открывается с вложением в 2,5 больше ранее выставленного.

Представим, что первая операция была с инвестицией в десять долларов, в случае если потеря произошла, тогда дальнейший контракт работает свыше шестидесяти долларами. И так далее, пока сделка не завершиться в «+»для инвестора.

Обратите внимание, что этот метод подходит только для тех трейдеров, у которых на депозите присутствует действительно неплохая сумма. Перед вами описан один из видов хеджирования опционами, который можно задействовать в данной отрасли, но будьте крайне внимательными с таким методом, поскольку он может принести кроме дохода и потери.

Страховка опционов с приобретением противоположного контракта

Теперь переходим к классике хеджирования опционов, то есть диверсификации рисков. Обратите внимание, в данном случае полагаться на высокую прибыль не следует, но избавиться на максимум от рисков реально. Теперь переходим к рассмотрению этого метода на практике.

Представим, что на графике образовался сигнал на снижение. Трейдер приобретает контракт пут, но спустя время можно увидеть, что рынок разворачивается и цена набирает обороты на восходящее трендовое движение. Что предпринимать в такой ситуации? Все предельно просто, нужно открывать вторую операцию, но только в данном случае на повышение. Когда цена актива будет продолжать движение восходящего типа.

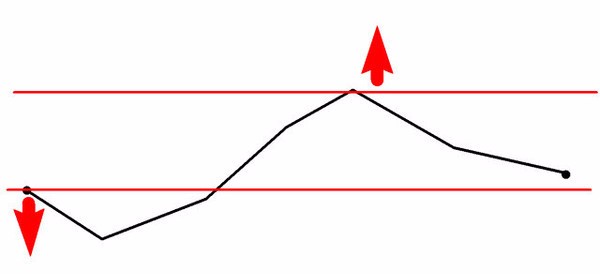

При этом следует быть крайне внимательными, поскольку этот метод уменьшения процентного соотношения рисков может привлечь больше потери. Ниже представлен скриншот такого типа ситуации на рынке:

Внимательно ознакомьтесь с выше представленным скриншотом, на нем стрелами выделены места для вхождения в операции. Можно заметить, что после приобретения контракта пут, стоимость сразу же направилась вверх. Следует немного подождать сигнала касательно того, что будет происходить разворот, и можно открывать операцию на повышение. Более того видно, что операция завершилась между данными отметками, в результате инвестор столкнулся с двойной потерей.

Чтобы не попадать в такую ситуацию, инвестору нужно действовать другим образом. И так вторая операция в противоположную сторону открывается на отметке с первым опционом или же на минимальном расстоянии от него. В результате стратегия хеджирования на бинарных опционах позволит уменьшить убытки со ста до двадцати процентов.

Заключение

Перед вами два метода хеджирования опционами, которые считаются самыми популярными в сфере трейдинга контрактами. Немало инвесторов за счет такого подхода в торговле, смогли снизить риски, но полностью избавиться от них не получится.